株、FX、仮想通貨、すべての投資には投資の原則があります。

今回は仮想通貨に特化した、「投資の原則」を記します。

はじめに

仮想通貨投資をやっている人を見てみると、株式投資などとは大きく異なる部分があります。

というのも、株式投資は古くからある投資であり、敷居が高く、高度な知識も求められるというイメージがあるため、新規参入者がそれほど多くなく、ベテランの個人投資家や機関投資家がほとんどであるのに対し、仮想通貨投資には投資の未経験者も多いということです。

最近の若い人は考え方が柔軟で、新しい技術も比較的抵抗なく受け入れることができます。

仮想通貨に関しても、それほど抵抗なく受け入れ、今後の普及もなんとなく想像がつくものですから、これまで投資などしたことがなかったけれども、仮想通貨に投資してみようと考える人が非常に多いのです。

投資の経験がない人が投資の世界に踏み込んだ時、右も左も分からず困ることがあります。

勉強するにも、どこから手を付けてよいか分からないのです。

そのような人が最初に知っておくと役立つのが、投資の原則です。

投資には原則というものが確かに存在しており、それを知っているのと知らないのとでは、投資の結果が大きく変わってきます。

そこで本稿では、投資の原則的な部分を解説していきます。

投資の原則は同じ

今回は、仮想通貨投資についてお話ししていくわけですが、今、仮想通貨は草創期にあたり、仮想通貨投資をやっている人と言えば、

仮想通貨を十分に理解して儲かると確信している人

安全資産と考えてポートフォリオに組み込む資産家

よくわからないけれど、儲かると言われたからやっている人

と言った感じでしょう。

しかし、このように色々な人が参加しているとはいえ、特に誰が有利ということはないようです。

もちろん、株式投資などで経験を積んでいる人は、その経験から有利になることはあるでしょうけれども、仮想通貨は投資が盛んになっているとはいえ、株式投資やFXに比べてみると、まだまだ投資手法が確立されていない状況です。

株式投資で学んだ様々なテクニックを活用しようとして、間違うこともあるでしょう。

これが、仮想通貨投資の面白いところです。

これまで投資をしたことがなく、仮想通貨が初めてという人でも、十分に勝算があるのです。

これが株式投資なら、新参者が大勝ちするのは難しく、おそらく熟練者たちに呑まれてしまうでしょう。

まだ投資手法がそれほど確立されていないとき、どのようにすれば投資が上手くいくかといえば、それは基本に忠実に行うことです。

株式投資にしろ、FXにしろ、仮想通貨投資にしろ、どれも投資の大道とでもいいましょうか、全てに通じる原則というものがあります。

筆者は、株式投資関連の古典などをよく研究するのですが、江戸時代に作られた酒田五法などと言うものが、今の株式投資市場でも十分に通用することを知るにつけ、やはり時代は進んでも原則は失われないものなのだな、と思います。

AIの技術が進んで、完璧な投資をするAIも今後は出てくるでしょうが、それでもやはり原則は壊れないのではないかと思っています。

ですから、株式投資の原則を仮想通貨投資にも適用することで、仮想通貨投資でも勝率はぐんと上がることでしょう。

原則とか真理とかいうものは、極めて単純なものです。

釈迦が悟った真理も、結局は「山川草木悉皆仏」、ただそれだけだったのです。

投資の原則も、ある意味単純です。

しかし、人間は生きていく中で様々な知識を付けますし、処世術のようなものも身に着けますし、時にはずる賢くなることもあり、次第に原則や真理が見えなくなってくるものです。

だからこそ、株式投資などにしても、原則的な部分が見えずにテクニカル分析を操り、却って損をしてしまうようなことになります。

これから仮想通貨投資をする人も、仮想通貨投資をどのようにすればよいかと、色々な本を読むこともあると思います。

しかし、仮想通貨投資では投資手法が確立されていないのですから、「どのようにすれば儲かるか」という高等テクニックのようなものは、まずないと考えてよいでしょう。

筆者も色々と調べてみましたが、そのようなものを見つけることはできませんでした。

ならばどうすればいいかといえば、それは投資全般に通じる原則に従うのが最も良いのです。

そこで本稿では、株式投資と仮想通貨投資をリンクさせながら、知っておくべき原則的な事柄、必要となる基本姿勢などを解説していこうと思います。

自分の性格に合った買い方をする

まず知っておくべき原則は、「投資は、自分の性格にあったやり方をする」ということです。

そんなことは当たり前と思うでしょうが、案外これができないものです。

投資雑誌を読んでアナリストの意見を読んだり、Yahooファイナンスの各銘柄の掲示板で他の投資家の意見を読んだり、仮想通貨取引所のcoincheckのユーザー同士のチャットを見たりして、他人の意見に流されてしまうことが多いのです。

しかし、それよりもずっと大切なことは、自分の性格に合ったやり方を貫き、それで利益を得るということです。

他人の意見に流されてフラフラしていては、利益は得られないのが投資というものです。

「そんな投資をしていては儲からない」

「ここで買えなきゃ投資は止めた方がいい」

「塩漬けは馬鹿のやること」

「ナンピンだけは絶対にしないほうがいい」

など、色々な意見があります。

しかし、これも結局のところ、その発言者の主観に他ならないことです。

つまり、

「そんな投資をしていては儲からない(から、俺は違うやり方をする)」

「ここで買えなきゃ投資は止めた方がいい(から、俺はここで一気に買う)」

「塩漬けは馬鹿のやること(から、俺はさっさと損切をするか、ナンピンをする)」

「ナンピンだけは絶対にしないほうがいい(から、俺はナンピンせずに値上がりを待つか、損切をする)」

ということなのです。

結局、皆自分の性格やスタイルによって投資をしているのです。

あの人やこの人が駄目といったやり方でも、自分は良いと思って貫き、それで利益が出たならば、結局はそのやり方は合っていたといえます。

例えば、バブルの頃というものは、建設会社は非常に儲かっていました。

しかし、株価が1000円以上する会社と、200円くらいの会社を比べてみると、対資本利益率その他の条件があまり変わらないということがよくありました。

株価200円の会社も、普通に考えれば1000円以上に上がりそうなものなのに、全く上がらなかったのです。

その200円の株を割安と考えて、値上がりを期待して買っておけば、いずれは儲かるという意見がありました。

「今こそこの株を買っておけ!」「ここで買えない奴は投資を止めた方がいい」という意見です。

しかし、実際にはそう簡単に運ぶわけではありません。

株価が200円を保っているのは、やはりそれだけの理由があるわけで、皆が欲しいと思って買えば上がりますし、欲しいと思わずに買わなければ上がりません。

上がらないのには相応の理由があるわけです。

それでも割安だから買うというやり方もありますし、いずれは上がってくるかもしれません。

しかし、その「いずれ」が来る前に社会情勢が大きく変わって、建設会社が儲かりにくくなれば、損をする可能性も出てくるわけです。

仮想通貨にも同じことが言えます。

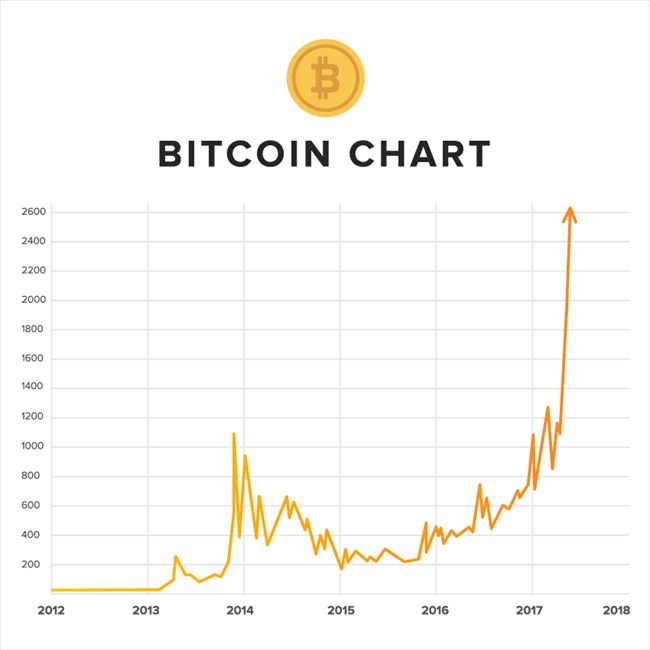

ビットコインは、2017年9月1日現在、1BTC=約52万円となっています。

今後、ビットコインはますます普及していくというのが大方の見方ですから、今のうちに買っておけという意見もかなりあります。

しかし、まだまだ仮想通貨に対する社会の認識は一定しておらず、仮想通貨関連のネガティブなニュースが出れば、たちまち値が崩れる可能性もあるわけです。

もちろん、何の悪いニュースもなく、逆に良いニュースがどんどん出てきて、社会の認識が、現在の先駆者の認識に近づいて来れば、価格は上がってくるでしょう。

投資対象の価格というものは、どこかで必ず修正が行われるからです。

割安だという判断が正しければ、どこかで必ず価格の修正が行われて値上がりします。

ビットコインも、2013年のバンク・オブ・アメリカのレポートによると、適正価格は1300ドル(130万円程度)とされています。

もし、これが本当に適正価格として正しいならば、価格の修正が進んでいき、いずれ130万円程度まで上昇するでしょう。

ですから、それを信じて買う、もし短期的に損失が出て、塩漬けになってもいいから買う、それが自分の性格に合った投資のやり方だと考えるならば、現在の価格で買っても良いでしょう。

なかなか価格が上がらなかったり、30万円台に下がったりしても、腹を据えて持ち続けていれば、数年のうちに100万円となるかもしれません。

塩漬けにするということは、せっかくの元手を有効活用できないということだ。

それならば損切をして、他の仮想通貨に投資して儲ける方がいい。

塩漬けになってもいいなんていう考え方は駄目ですよ

という人もたくさんいます。

しかし、塩漬けでもいいからと覚悟を決めて、数年のうちに大きく利益を出すことができれば、その判断は結局は間違っていなかったということになります。

結局、株にしろ仮想通貨にしろ、自分に合った買い方をする以外に方法はないのです。

「ビットコインはまだまだ上がるよ」と言われても、1BTC=52万円が怖い人もいるでしょう。

「すごく景色がいいから乗ってみなよ」と、高所恐怖症の人に観覧車を進めるようなものです。

そういう人は、自分の性格に従って、まだまだ安いリップルやネムに投資するのが、「その人の性格に合った買い方」です。

しかし、原則的な事を言うならば、人気が過熱状態にあるときには買ってはいけないということです。

新進気鋭の人気企業の株や、話題沸騰中の仮想通貨など、人気が過熱しているものに対して、人間の心理というものは、「もっと上がるのでは?」と考えるものです。

上値をどこまでも追いかけたくなるのです。

その結果、高値掴みをすることにもなりかねません。

したがって、株は自分の性格に合った買い方をすることが基本だとは言っても、「過熱状態のものは買うな」という原則を忘れるべきではありません。

いくら「人気が高いものを買いたくなる性格」といっても、それは避けるべきでしょう。

投資には克己心が必要、精神力が重要といわれる理由も、ここにあります。

投資はお金儲けである以上に、精神修養だという投資家もいるほどです。

自分の性格に合った投資をしているつもりでも、のぼせ上ってしまえば、それは本当に自分の性格に合っているとは言い難く、収拾がつかなくなってしまうものです。

過去の相場にとらわれない

過去の相場にとらわれないということも大切ですね。

株式投資の格言にも、「建値を忘れよ」というものがあります。

過去に捉われるというのは、チャートなどをみながら過去を引き合いに出して、「昔はあの値段だったのに、今はすごく高いな」などと言うことです。

例えば、時価総額第2位のイーサリアムは、2017年の1月には1000円くらいでしたが、今や4万3000円になっています。

実に43倍です。

これを知って、「43倍にもなった仮想通貨なんか買えるか」という気持ちになるのです。

しかし、株にしろ仮想通貨にしろ、考えるべきはこれから先のことです。

過去を見ながら「高すぎ」「安すぎ」を考えるのも全て無駄というわけではないのですが、過去の高値を更新してぐんぐん上がっていくこともよくあるわけです。

また、過去にどれほど安かったとしても、今その価格で買えるわけではありません。

考えるべきことは、「今、43,000円のイーサリアムが、ここから始まったと考えて安いのか、高いのか」ということです。

しかし、何を基準にその「高い」「安い」を判断すればよいかというのが、難しいところです。

判断は人によって変わってくることでしょう。

それでも言えることは、現在目の前にある価格こそが、現在の投資家の心理を反映しているということです。

実際、投資家たちが「イーサリアムには4万3000円の価値がある」と考えているからこそこの価格になっているわけで、もし誰もが「イーサリアムの価格は1000円がいいとこ」と考えていたとすれば、絶対に4万3000円にはなりません。

今以上の値打ちがあれば上がり、値打ちがないと思えば下がるというのは、株も仮想通貨も同じです。

では、何を基準にするか。

それは、世の中の流れと成長力です。

例えば、戦後の高度経済成長に日本企業の株価は急上昇しましたが、それ以前は日本企業の株は安かったものです。

日本企業の勢力図もほぼ固定されていました。

しかし、日本の経済はその後急成長し、世界中の人が日本株に注目するようになりました。

つまり、海外の投資家も日本企業に投資するようになったのです。

そうしたらどうなるか。

言うまでもなく、買いたいと考える人が国内だけだったのが、海外にも広がったのですから、買いたいと思う人の絶対数が増え、需要が高まり、株価は上がっていったのです。

仮想通貨もこれと同じです。

現在52万円のビットコイン、4万3000円のイーサリアムを高いと考えるか、もしくは安いと考えるかが重要というわけです。

今後、需要が伸びないと考えるならば、現在の価格が天井であって、これ以上の値上がりは見込めないでしょう。

しかし、今後も需要が伸びていくならば、その伸び方にもよりますが、現在の価格はまだまだ安いといえます。

過去の価格に関係なく、今が高いか、安いかということが重要なのです。

ここからはあくまでも筆者の主観ですが、今後も仮想通貨は上がっていくでしょう。

まだまだ普及の途上であり、今後は世界中で、仮想通貨で支払い可能な仕組みが整備されていくでしょうし、ブロックチェーンを使った様々な仕組みが整っていくことでしょう。

アフリカなどの発展途上国では、銀行という金融システムが成り立っていませんが、アフリカの人々もスマホならば持っています。

仮想通貨をつかい、スマホのウォレットを通じて送金その他の銀行に代わる手続きが可能となれば、これまで銀行が存在しなかったことで発展できなかった地域において、急速に金融的な発展も見られるでしょう。

そのように考えると、まだまだ仮想通貨の値上がりはこれからだといえます。

過去にとらわれることなく、社会の流れをもとに将来を予測し、現在の価格が安ければ買う、高ければ売るという視点を持つようにしましょう。

投資において、これは非常に重要な原則的視点です。

大化けを期待しない

仮想通貨投資において、一つ気を付けておきたいことがあります。それは、あまり大化けを期待しすぎないということです。

なまじビットコインの例があるために、後発のアルトコインに対しても、超大化けを期待する人がいます。

ビットコインの値上がりはすさまじいものがありました。

ビットコインは最初、0.25円くらいの価値しかありませんでしたが、現在の価格は52万円です。

実に208万倍の高騰です。

このことから、今はまだ安いリップルやネム、リスクといった仮想通貨に対しても、超大化けを期待する人がいます。

現在28円のリップルが、ここから何百倍、何千倍と高騰すると考えるのです。

確かに夢のある話ではありますが、それを期待しすぎるのは考えものです。

そこまでの大化けをする可能性もありますが、大化けしない可能性の方も高いでしょう。

上記の通り、自分の性格に合わせた投資をするのが大切で、塩漬けになってもいいと考えているならば、そのように投資するのも一つの方法です。

しかし、「今買った仮想通貨が、1000倍に高騰するまで塩漬けにしておく」というのは現実的ではないのです。

それよりももう少し現実的な目標を立てるべきです。

現在、リップルの価格は28円程度です。これが5倍の140円になれば売るとか、節目の100円になったら売るといった目標を立てるのです。

もちろん、その後も上昇を続けたならば「売らなければ良かった」と感じるかもしれませんが、価格が3.5~5倍に上昇するということは、投資としては大成功といっていいレベルの値上がりです。

夢のような目標を立てていつまでもじっとしているよりも、より現実的な目標を立てて、投資として成功を収めたほうがずっと有意義です。

その上で、100円までの値上がりを期待するならば、それが10円に下がろうが、80円まで上がろうが、我慢してじっと待ちます。

これが現実的で、確実な投資と言えます。

もっと上がる、仮想通貨は大化けするという意見が多いのですが、その意見の中には非現実的すぎる期待が含まれていることが少なくありません。

そのような考え方をしすぎると、本質が見えなくなってしまい危険です。

もし28円で買ったリップルに80円とか100円とかの目標を立て、目標を達成したら利食いし、その後も上昇を続けたならば、情勢をよく観察しながらまた投資すればよいのです。

その際には、200円で買ったリップルが300円に値上がりしたら売るなどの目標を立てます。

このような投資の方が、確実に利益を積み増していくことができます。

仮想通貨投資ではナンピンは有効な手段

次に紹介したいのは、ナンピンをすべしということです。

ナンピンとは、自分が購入した時の価格から下がったとき、損切をせずに買い増しをすることで、現在の投資業界では、ナンピンをすることはあまりよくないとする意見もかなり強いです。

しかし、江戸時代に作られた酒田五法という投資法では、ナンピンが推奨されていますし、近代の投資家の中にも、ナンピンをするべきだとする意見が根強くあります。

最後の相場師と言われる是川銀蔵なども、当たり前のようにナンピンをしています。

これに対し、ナンピンを強く否定する意見は、主に欧米の投資家に見られます。

例えば、世界恐慌の際に空売りで大儲けして名を残した、アメリカの相場師のジェシー・リバモアなどは、ナンピンを強く否定しています。

含み損が発生した時には、できるだけ早期に損切りしたほうが良いと言っており、一つの投資で10%以上の含み損失は出すなと言っています。

ナンピンを使う投資家ならば、10%も含み損が出たならばナンピンの好機と捉えるでしょう。

ナンピンをするか、損切をするかということに関しては、それぞれの投資スタイルに依るところが大きいですから、一概にどちらが良いとは言えません。

しかし、筆者に関して言うならば、基本的に損切はせず、ナンピンをする方です。

もちろん、ナンピンをするにあたっては、どこかで必ず下げ止まるという確信がなければできませんから、「もう駄目だ、最初に買った判断が間違っていた」と思えば損切も必要です。

仮想通貨投資では、ナンピンは大いにやるべきであると思います。

なぜならば、仮想通貨は株式や為替に比べてボラティリティ(値動き)が非常に大きいため、大幅に値下がりしても再び大幅に値を戻す可能性も高く、ならば値下がりの際にナンピンすることが非常に役立つからです。

ナンピンをするにあたって非常に重要となるのが、一気に衝動買いをしないということです。

衝動買いをするというのは、仮想通貨を投資する際に、現在の価格で手元資金をすべて突っ込み、買ってしまうことです。

ナンピン買い下がり

例えば、現在のイーサリアムの価格は4万3000円です。

手元資金が430万円ある人が、今後もイーサリアムは値上がりすると考え、全てを投じて100ETH買うのが衝動買いです。

しかし、そこで全額を投じてしまえば、この後に値下がりした時にナンピンするお金がありません。

もしここから相場が下がって4万円になったとき、どうしてもナンピンしたいなと思っても投資するお金がもうありませんからあとの祭りです。

そこで、最初から100ETH買うのではなく、最初は43万円を使って10ETHだけ買います。

その後、4万円に下がったときに、40万円でもう10ETH買います。

そうすれば、20ETHの平均的な取得単価は41.5万円になります。

このことを、「ナンピン買い下がり」と言います。

もし、430万円で100ETH買ってしまえば、一旦4万円に下がったならば、再び4万3000円に上昇するまで1銭も儲かりません。

しかし、4万3000円のときに10ETH、4万円のときに10ETH買い、後に4万3000円まで上昇すれば、少なくとも3万円の利益が出ます。

もちろん、地合い(その投資対象の値動きに伴う雰囲気、判断材料など)が悪いときというのは、もっと下がるような気がしますから、なかなか買う気になれないものです。

しかし、投資に慣れている人は、「今は地合いが悪いけれども、いずれ上がるだろう。地合いが悪く、価格が下がったのだから、安く買えるチャンスだ」と考えてナンピンします。

ちなみにナンピンの方法は様々です。

下げ幅に応じてナンピンするならば、5%や10%などと決めておき、そのたびにナンピンしていきます。

時間に応じてナンピンするという方法もあり、その場合には1週間や2週間などと決めておき、そのタイミングで安くなっていればナンピンします。

ナンピンをするということは、ごく自然な考え方です。

そもそも、買った銘柄や仮想通貨というものは、値上がりを期待して買っているわけです。

ならば、4万円が3万円になったからと言って、信頼して買っていることは変わらないわけだから買うのは当然です。

もし買えないならば、自信がない状態で買っているからです。

価格が安くなったら不安になって買い増せないというならば、それは価格によって投資対象の価値や安全性を計っているということであり、きわめて不自然な投資と言えます。

ナンピン売り上がり

また、ナンピンは価格が下がったときに少しずつ買う「ナンピン買い下がり」だけではなく、価格が上がったときに少しずつ売る「ナンピン売り上がり」というものもあります。

投資では衝動買いが禁物であるのと同時に、衝動売りも禁物です。

衝動売りとは、値段が上がったときに一気に全部売ってしまうということです。

もちろん、「現在4万円のイーサリアムが5万円になったら売る」という、現実的な目標を立てていた場合、価格が5万円まで上がったときには、衝動的に全て売りたくなると思います。

しかし、全部売ってしまうと、その後に値上がりした時に後悔することになります。

そこで、ナンピンしながら平均4万円で100ETH購入していたならば、5万円で20ETH、5万2500円で20ETH、5万5000円で20ETHというように売り上がっていくわけです。

時には、4万9000円に下がって目標価格を割ることもあるかもしれませんが、目標よりも高い価格でいくらかでも売っていれば平均化されますし、利益が増えることの方が多いです。

投資では、安く買って高く売るのが基本です。

しかし、底値で買って天井で売るというような芸当は不可能で、多くの場合は「できるだけ安く買って、できるだけ高く売る」ことになります。

だからこそ、ナンピン買い下がりによってできるだけ安く買い、ナンピン売り上がりによってできるだけ高く売ろうとするのです。

これも投資の原則です。

ボラティリティ(値動き)の大きい仮想通貨では、なおさらナンピンが効果を発揮することでしょう。

生活資金には手を付けず余剰資金で買うこと

その昔、株というものは現物売買されるものではありませんでした。

いわば商品相場のように、保証金を差し出してその何倍も取引をするもので、それで値下がりをすれば大損をするというものでした。

だからこそ、株で破産した人もいたり、破産した人の保証になって一緒に破産したりということが、頻繁に見られました。

実業界の巨人として知られる渋沢栄一にしても、従兄の渋沢喜作が相場で失敗して、70万円の借金をし、これを渋沢栄一と喜作の息子で12年間かかって完済した話があります。

相場の失敗は明治22年のことですから、当時の70万円と言えば大金です。

なにしろ、当時の1円は今の4000円くらいの価値があったわけですから、当時の70万円は今の28億円にあたります。

このように当時は、相場に失敗したといえば億単位での負債を背負ったこともあったわけで、だからこそ「孫子の代まで株には手を出すな」とか「他人の保証人には絶対になるな」といったことが家訓になっています。

このことから、株は危ない、投資は危ない、一部の特殊な人がやることといったイメージが出来上がってしまったわけです。

今の株式投資は、現物取引が中心ですし、信用取引をするにしても手元資金の3倍が上限となっていますから、株式投資で破産するなどということはほとんどありえません。

しかし、仮想通貨はどうかと言うと、かなり注意が必要です。

別の記事でも紹介したことなので簡単に述べますが、手元資金の数倍の取引をすることを「レバレッジをかける」といい、仮想通貨でもレバレッジをかけることができます。

株式投資の信用取引ならば、レバレッジの上限は3倍です。

現在、国内の仮想通貨取引所ではレバレッジ25倍が上限となっています。

レバレッジ3倍と25倍の違いはそれほど大きくないと考えるのは間違いです。

なぜならば、株価のボラティリティ(価格変動率)と仮想通貨のボラティリティはかなり異なり、前者を3倍とするならば、後者は10倍といってよいでしょう。

つまり、株式投資と仮想通貨の信用取引におけるリスクの差は、

株式投資:レバレッジ3倍×ボラティリティ3倍=9倍

仮想通貨:レバレッジ25倍×ボラティリティ10倍=250倍

となります。

つまり、仮想通貨のリスクは、株式投資の28倍も高いということです。

もちろん、ロスカットなどの仕組みが整っていますから、仮想通貨に大きく投資したとしても、まともにやっていたならば、たちまち破産して一族で路頭に迷うようなことはないでしょう。

しかし、資産を大きく損なう危険性はかなりあります。

例えば、1BTC=40万円のタイミングで、手元資金20万円の人が、レバレッジを25倍かけて12.5BTC買ったとします。

この時、手元資金の20万円を失うためには、1BTC当たり1万6000円下がればよく、1BTC=38万4000円に下がればもう手元資金はゼロになってしまいます。

つまり、4.2%ほどの下落で資産を全て失ってしまうということです。

ボラティリティの大きい仮想通貨において、1日5%くらいの変動は何ら珍しいことではなく、場合によっては1日以内に資産がゼロになってしまう可能性も十分にありえます。

もし、「仮想通貨は大きく儲けられるものだから、今のタイミングを逃す手はない」などと考えて、借金をしてこんな感じで投資したならばどうでしょうか。

取引所の口座のお金はすぐにスッカラカンになり、残るのは借金だけということになりかねません。

借金をしなかったとしても、本来ならば残しておくべきお金、例えば子供の学費として積み立てていたお金などを投資に回したりすれば、それはそれで非常に困ったことになります。

だからこそ、投資では「無理なお金で買うな」ということが、口を酸っぱくして説かれます。

株式投資でさえそういわれるのですから、リスクの高い仮想通貨投資になればなおさらのことです。

仮想通貨に投資する際には、あくまでも「万が一、なくなっても生活に影響がないお金」でやらなければなりません。

そうしなければ、本来は生活を豊かにするために始めたはずの仮想通貨なのに、それによって身を滅ぼすことにもなりかねません。

これも、仮想通貨投資を始めるにあたって、必ず守るべき原則のひとつです。

まとめ

本稿では、仮想通貨投資に役立つ原則を解説してきました。

もちろん、本稿に述べたことだけが原則というわけではなく、他にも知っておくべきことはたくさんあります。

しかし、それを全部書こうとすれば1冊の本くらいの分量になってしまうため、本当に重要で基礎的なことだけを書きました。

今後も当サイトでは、折に触れて投資に役立つ知識も掲載していこうと思います。

本稿だけではなく、そちらも参考にしつつ、仮想通貨投資に役立てていただければと思います。